Человек с семьей: кто сегодня берет ипотеку в России

За 20 лет существования в России рынка жилищного кредитования ипотечный заемщик сильно эволюционировал. Если в 1990-х годах кредиты брали взрослые люди с высоким валютным доходом, то сегодня ипотека в России стала массовым продуктом, доступным для широкого круга граждан со средним доходом.

Рассказываем, кто сегодня берет ипотеку, какой средний размер кредита, а также как изменились заемщики с момента появления ипотеки.

Кто сегодня берет ипотеку

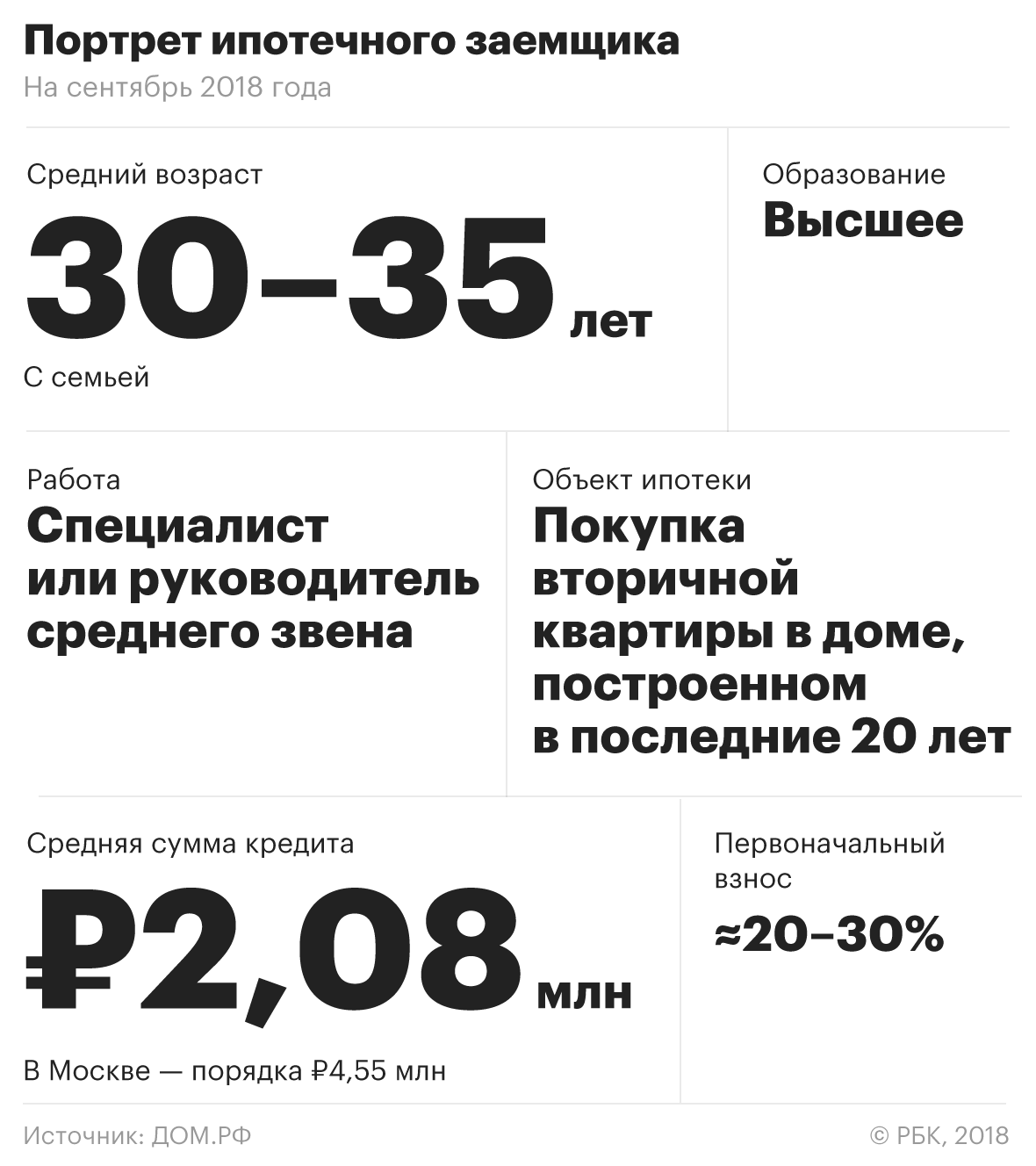

Сегодня среднестатистический ипотечный заемщик в России — это человек в возрасте 30-35 лет с семьей. Он имеет высшее образование и работает специалистом или руководителем среднего звена. В основном жилищный кредит берется на покупку квартиры для своей семьи на вторичном рынке в доме, построенном в последние 20 лет. Размер первоначального взноса составляет около 20-30%. Эти параметры практически не меняются последние пять лет, сообщили эксперты аналитического центра ДОМ.РФ.

Портрет москвича и жителя российских регионов практически не отличается. Разве что размером кредита: в сентябре 2018 года средняя сумма кредита по стране составила 2,08 млн руб., в Москве — порядка 4,55 млн руб.

Ипотечник 20 лет назад и сегодня

С момента появления ипотеки в России наблюдается значительная эволюция заемщика, отмечают эксперты аналитического центра ДОМ.РФ. Единственный параметр, который не изменился с момента принятия в 1998 году «Закона о ипотеке», — это семейный статус. Средний ипотечник сегодня и 20 лет назад — это человек состоящий в браке и имеющий одного или двух детей.

Главная тенденция — покупатель жилья в кредит молодеет, а кредиты в валюте больше не пользуются популярностью. Если в 2000-2005 годах доля заемщиков в возрасте 30 лет составляла менее 15%, то в 2013-2017 годах их доля уже достигает почти 50%. Если 20 лет назад кредиты брали только в валюте, то сегодня в рублях. Также изменился и доход ипотечника из-за повышения ее доступности с очень высокого до среднего. За этот период сократился и срок кредита: в 2000-2005 годах — менее пяти лет, в 2013-2017 годах — семь лет.

20 лет назад ставки по ипотеке были практически заградительными — недоступными для граждан (30% в валюте, до 50% в рублях). В 2013-2016 годах, по данным ДОМ.РФ, средняя ставка составляла уже 12-14%, а по итогам прошлого года снизилась до 9-11%.

Как менялся портрет заемщика