Почему стоит инвестировать в недвижимость и как это сделать

В этой статье объясняем, как зарубежная недвижимость помогает диверсифицировать риски, от чего защищает капитал и какие преимущества дает инвестору.

Сравним и оценим способы инвестирования в зарубежную недвижимость: прямое владение объектом, акции траста недвижимости и доли в портфеле фонда прямых инвестиций, краудфандинг.

Как недвижимость помогает диверсифицировать риски

Инвестиции в недвижимость на фоне широкого рынка финансовых инструментов выделяются низкой корреляцией с рынками акций, облигаций и другими традиционными активами. Это помогает инвестору диверсифицировать риски.

У недвижимости есть три особенности:

- Недвижимость дает инвестору возможность получать предсказуемые денежные потоки.

- У недвижимости есть потенциал увеличения стоимости самого актива.

- Недвижимость осязаема, поэтому защищает инвестора от потерь и инфляции: ВВП растет → спрос на недвижимость растет → арендная плата растет → цены на недвижимость растут.

Что дает зарубежная недвижимость

Инвестируя в зарубежную недвижимость, инвестор получает возможность хеджирования страновых и политических рисков, рисков спада локальных рынков и рисков природных катаклизмов.

Зарубежная недвижимость — эффективный способ трансграничного перемещения и сохранения капитала, получения дополнительного гражданства или вида на жительство.

Доходность недвижимости

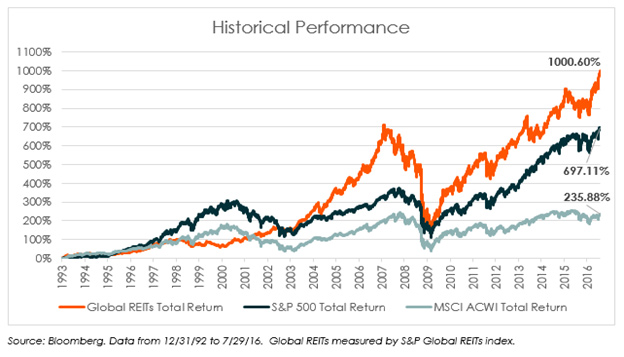

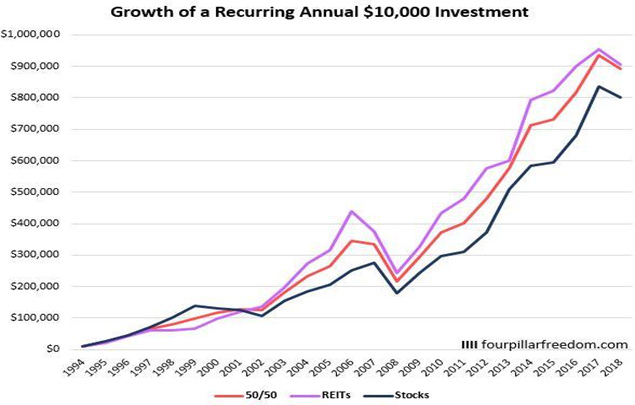

Доходность недвижимости как класса в целом за последние 20 лет в значительной степени превосходит фондовый рынок: американский рынок REIT показал лучшие результаты, чем индекс широкого рынка S&P 500. Годовая доходность за 20 лет составила 11,8% и 8,6% соответственно.

В долгосрочном периоде недвижимость и акции показывают положительную динамику роста. Но после кризисных ситуаций недвижимость показывает более быстрые темпы прироста, что говорит о привлекательности недвижимости как инвестиции.

Портфель инвестиций, в котором есть акции и недвижимость, более стабильный (на графике он отмечен оранжевой кривой). Такой портфель меньше реагирует на конъюнктурные изменения рынка.

Инвестировать в недвижимость можно четырьмя способами: прямое владение объектом недвижимости; покупка private или public REIT; REPE; инвестиции в недвижимость через краудфандинг. У этих способов разная доходность и риски. Мы сравним их: расскажем о плюсах и минусах каждого способа.

Прямое владение объектом

Это жилая недвижимость под аренду и коммерческие объекты. Например, магазины и кафе, склады и отели с известным оператором.

Прибыль: инвестор зарабатывает на арендных платежах, получает прибыль от перепродажи.

Плюсы: инвестор владеет объектом, выбирает, как получать прибыль, в какой момент продать.

Минусы: большая вероятность скрытых обременений и неисправностей в самом здании; управление зданием; взаимоотношения с арендатором; юридическое оформление; налоговая отчетность; посещение объекта.

Доли в портфеле траста, REIT

REIT — real estate investment trust. Это трасты, которые инвестируют в недвижимость. Инвестор покупает акции и владеет долями в портфеле объектов траста. Траст может инвестировать в торговые гипермаркеты, дома престарелых, land development — покупку земли, лесных угодий, строительство. Есть трасты, которые специализируются на конкретных объектах, например супермаркетах.

Прибыль: инвестор зарабатывает на изменении котировок и на дивидендах — REIT распределяют 90% полученного дохода на дивидендные выплаты.

Плюсы: инвестор получает арендный поток, при этом не владеет объектом. Инвестор получает дивиденды и прирост капитала от диверсифицированного портфеля из нескольких объектов.

Минусы: инвестор не выбирает объекты, комиссия за управление долями высчитывается не всегда прозрачно.

Инвестиционные трасты бывают двух видов: частные и публичные. Частные трасты освобождены от регистрации в Комиссии по ценным бумагам и биржам (SEC). Их акции не котируются на бирже, их могут купить только квалифицированные и аккредитованные инвесторы. Минимальный чек акции частных трастов — $10–100 тыс.

Публичные трасты продают акции на открытом рынке. Стоимость одной акции в среднем не превышает $100. Бумаги публичного траста инвестор может быстро продать на открытом рынке, а крупными активами на миллиарды долларов управляют специалисты. Информация о деятельности публичного траста находится в открытом доступе.

Частные и публичные трасты могут выдавать ипотеки напрямую в проекты и для покупки объектов, покупать ценные ипотечные бумаги MBS (mortgage backed securities). Инвестор получает крупные дивиденды при высоких рисках.

Фонд прямых инвестиций, REPE

REPE — real estate private equity. Это фонды прямых инвестиций недвижимости. Такие фонды не торгуются на бирже и доступны только аккредитованным и квалифицированным инвесторам. Барьер для входа — несколько сотен тысяч долларов.

Прибыль: большинство доходов от прямых инвестиций получаются из прибыльных инвестиционных выходов в форме capital gains и carried interest из каждого проекта.

Плюсы: частные акционерные компании инвестируют в активы недвижимости, которые включают доходоприносящие объекты и экзотические стратегии. Например, рефинансирование, опционы.

Минусы: высокий барьер входа в фонд. Сложный выход из фонда из-за длительного периода держания и низкой ликвидности. Все зависит от экспертизы команды фонда.

Краудфандинг

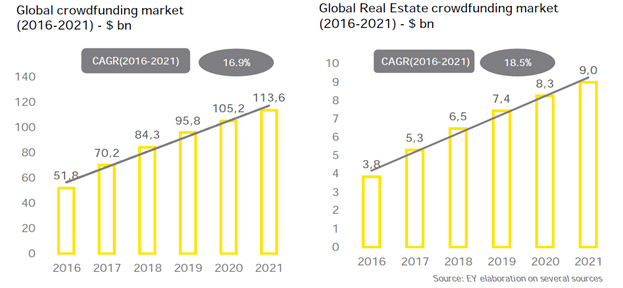

Краудфандинг — это сбор средств через онлайн-платформу под определенные проекты. Краудфандинг в сфере недвижимости — относительно новая концепция. Привлеченный капитал используется для покупки, девелопмента, реновации объекта недвижимости под продажу или арендный доход. В последние четыре года рынок краудфандинга активно развивается:

Прибыль: в финансировании акционерного капитала инвестор — это партнер, который получает по завершении проекта до 20% годового дохода. При этом инвестор несет высокий риск в сравнение с долговым краудфандингом. Проектов по финансированию акционерного капитала меньше, чем проектов по долговому краудфандингу.

Прибыль: в долговом краудфандинге инвестор получает фиксированную доходность на капитал — 8–12%. При этом он несет меньший риск.

Плюсы: инвестор выбирает проекты инвестирования в соответствии со своими инвестиционными целями и предпочтениями.

Минусы: инвестор не влияет на проект.

Сравнение инвестиций в недвижимость

Мы оценили инвестиции в недвижимость по девяти параметрам. Каждому инструменту инвестиции в недвижимость присвоили оценку от 1 до 5, где 5 — это максимально положительная оценка.