Мезонинный кредит и партнерство: как инвестировать в стройку за рубежом

На зарубежных рынках недвижимости все бóльшую популярность приобретают инвестиции в проекты строительства и редевелопмента — так называемые стратегии добавленной стоимости (Value Added). Согласно опросу Европейской ассоциации инвесторов, вкладывающихся в не котирующиеся на бирже фонды недвижимости (European Association for Investors in Non-Listed Real Estate Vehicles), доля инвесторов, выбирающих такие проекты, выросла с 22% в 2012 году до 47% в 2016-м. Доходность в мире снижается, и при арендном бизнесе в Европе можно рассчитывать на 3−7% годовых, тогда как Value Added приносит 12−20%.

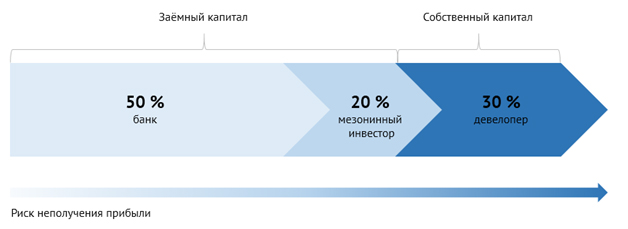

Несмотря на очевидный плюс проектов добавленной стоимости — высокую доходность, — их бывает трудно реализовать из-за нехватки финансирования. Банки — наиболее консервативные кредиторы, не желающие сильно рисковать, а потому готовы финансировать, как правило, не более 50% от стоимости расходов на проект (LTC, или loan-to-cost ratio). Поэтому в классической схеме девелопер осуществляет проект при наличии 50% собственного капитала. Если же у девелопера недостаточно собственных средств (менее 50%), он привлекает капитал инвестора.

У инвестора, желающего вложить деньги в проект девелопера, есть два основных варианта участия в такой стратегии:

- Стать мезонинным инвестором. Инвестор дает девелоперу заемный капитал в обмен на фиксированный процент за использование средств и получает право на часть прибыли проекта.

- Стать долевым партнером (equity partner). При этом сценарии инвестор предоставляет девелоперу долю собственного капитала, участвует в проекте, получает прибыль от его реализации, но также принимает на себя и риски проекта.

У каждой из этих схем есть свои особенности, плюсы и минусы.

Мезонинный кредит

Мезонинный кредит — гибрид заемного финансирования (debt financing) и финансирования собственным капиталом (equity financing). По сути, это субординированный кредит второй очереди (после старшего долга, банковского кредита), обеспеченный залогом акций или долей. Заемщиком обычно выступает компания, специально созданная застройщиком для реализации проекта (SPV, или Special Purpose Vehicle).

Главный плюс мезонинного кредита для инвестора — более высокие проценты по сравнению с банковским кредитом. Например, в США они варьируются от 8 до 15% годовых. Несмотря на высокие ставки, девелоперы готовы воспользоваться мезонинным кредитом, чтобы получить дополнительное финансирование (обычно 70% от стоимости проекта с учетом банковского кредита), уменьшить размер собственного капитала в проекте и получить более высокую доходность, ведь при привлечении мезонинного инвестора в большинстве случаев девелоперу достаточно иметь собственный капитал в размере 30%.

Также существует практика, при которой помимо процентов по мезонину инвестор получает дополнительную доходность, зависящую от прибыли проекта. Такая опция называется дополнительным вознаграждением от чистой прибыли проекта (equity kicker) и структурируется в виде ценных бумаг — опционов или варрантов.

В отличие от арендного бизнеса, в проектах добавленной стоимости больше сценариев, при которых участники не зарабатывают, а иногда даже несут убытки. В худшем случае инвестор полностью теряет вложенный капитал. Впрочем, опытный участник рынка ищет такие проекты, где даже при неблагоприятной рыночной конъюнктуре с большой долей вероятности он сможет хотя бы «выйти в ноль».

Рисков много: разрешение на строительство может выдаваться дольше, увеличится смета проекта или не будет выполняться план продаж, — инвестору нужно рассчитать чувствительность проекта к негативным сценариям и оценить максимальную величину, на которую может снизиться цена метра или увеличиться срок реализации, прежде чем доходность проекта упадет до нуля. Чем ниже чувствительность, тем рискованнее девелопмент. Проект обладает достаточной устойчивостью при ухудшении показателей на 20%.

Вместе с тем банк и мезонинный инвестор удалены от риска. В случае негативного развития событий первый, кто «не заработает», — это девелопер. Правда, и здесь есть нюансы. Например, нужно учитывать, какой объем собственного капитала дает девелопер. Может получиться так, что он не предоставляет капитал и получает ежемесячный гонорар (development fee) — имеет гарантированную оплату своих услуг и не берет на себя проектный риск, то есть рискует только своей репутацией.

Капитал долевого партнера

В отношении собственного капитала девелопер может выбрать один из двух вариантов действий: предоставить средства из своего кармана или привлечь долевого партнера.

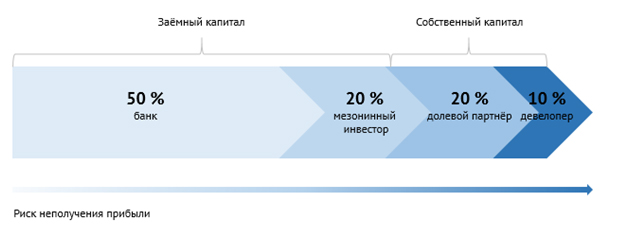

Долевой партнер — четвертый участник проекта, инвестор, который частично финансирует проект в обмен на долю прибыли от реализации девелопмента. Его капитал обычно составляет около 20% от стоимости проекта. При этом сценарии такой партнер-инвестор разделяет риск и прибыль проекта.

В этом случае девелопер предоставляет оставшиеся 10% от стоимости проекта и таким образом показывает долевому партнеру, что проект стóит вложений, так как девелопер тоже рискует деньгами.

Девелопер может привлечь капитал долевого партнера и без мезонинного кредита. При такой схеме проект финансируют три стороны: банк, выдающий основной кредит, долевой партнер и инвестор.

Что касается распределения прибыли в проектах с добавленной стоимостью, то обычно порядок тут устанавливается по результатам переговоров. Например, долевой инвестор первым получает долю прибыли, обеспечивающую ему 6–8% годовых на вложенный капитал (привилегированная доходность). Затем такую же доходность на свой капитал получает девелопер. Оставшаяся прибыль делится между ним и инвестором по прогрессивной шкале, то есть чем выше доходность проекта, тем бóльшую долю прибыли получает девелопер. Например, часто применяется схема, при которой девелопер получает 30% от прибыли в интервале доходности от 8 до 15% годовых, а все, что выше 15%, делится 50 на 50.

В 2016 году при сложившейся в США и Европе конъюнктуре и подобной системе распределения прибыли инвестор может рассчитывать на 12–20% годовых в проектах добавленной стоимости.

Таким образом, инвестор, дающий мезонинный кредит, выступает в роли кредитора, получает меньшую доходность и может рассчитывать на меньшие риски, поскольку в случае провала проекта убытки несет в первую очередь девелопер, затем долевой партнер и только потом кредиторы. Если же инвестор выступает в роли долевого партнера, то получает бóльшую доходность, но при этом несет бóльшие риски.

Сравнение условий участия инвестора в проекте добавленной стоимости в качестве мезонинного кредитора и долевого партнера